在半導(dǎo)體產(chǎn)品強(qiáng)勁的需求推動(dòng)下,對(duì)半導(dǎo)體材料的需求也大幅增加,全球半導(dǎo)體材料市場(chǎng)規(guī)模持續(xù)擴(kuò)大。

近日,國(guó)際半導(dǎo)體產(chǎn)業(yè)協(xié)會(huì)(SEMI)發(fā)布數(shù)據(jù)顯示,2021年全球半導(dǎo)體材料市場(chǎng)規(guī)模達(dá)到了643億美元,較2020年的555億美元增加88億美元,同比增長(zhǎng)15.9%,再創(chuàng)新高。

其中,中國(guó)大陸2021年半導(dǎo)體材料的市場(chǎng)約為119.3億美元,同比增21.9%。

全球半導(dǎo)體材料市場(chǎng)規(guī)模(單位:百萬美元)

半導(dǎo)體行業(yè)觀察制圖,資料來源:SEMI

憑借強(qiáng)勁的代工能力和先進(jìn)封裝基礎(chǔ),中國(guó)臺(tái)灣連續(xù)第 12 年以 147 億美元成為全球最大的半導(dǎo)體材料消費(fèi)地區(qū)。中國(guó)大陸在 2021 年實(shí)現(xiàn)了最強(qiáng)勁的絕對(duì)同比增長(zhǎng),位居第二,而韓國(guó)是半導(dǎo)體材料的第三大消費(fèi)國(guó)。

全球半導(dǎo)體材料市場(chǎng)規(guī)模的大幅增長(zhǎng),得益于芯片需求的增加和行業(yè)擴(kuò)充產(chǎn)能的推動(dòng)。據(jù) IC Insights數(shù)據(jù),2021年全球晶圓代工廠銷售收入為1101億美元,同比增長(zhǎng)26%;預(yù)計(jì)2022年晶圓代工廠銷售額有望達(dá)1321億美元,同比增長(zhǎng)20%。晶圓的高景氣促使了晶圓廠產(chǎn)能不斷擴(kuò)張。

而晶圓制造需要用到的硅片、氣體、光刻膠等多種半導(dǎo)體材料,隨之成為行業(yè)重點(diǎn)需求,打開高成長(zhǎng)空間。同時(shí),在碳中和戰(zhàn)略以及向數(shù)字化轉(zhuǎn)型的加速趨勢(shì)下,對(duì)電子產(chǎn)品的需求也大幅增加。SEMI總裁Ajit Manocha指出,所有半導(dǎo)體材料領(lǐng)域,在去年都出現(xiàn)了兩位數(shù)或高個(gè)位數(shù)的增長(zhǎng)。

"

半導(dǎo)體材料是產(chǎn)業(yè)鏈上游環(huán)節(jié)中非常重要的一環(huán),在芯片的生產(chǎn)制造中起到關(guān)鍵性的作用。按照應(yīng)用環(huán)節(jié)可以分為晶圓制造材料和封測(cè)材料,分別用于晶圓制造和芯片封裝測(cè)試環(huán)節(jié)。

在晶圓制造工藝中,主要用料為硅片、靶材、拋光材料、光刻膠、高純化學(xué)試劑、電子特氣和化合物半導(dǎo)體,其中,硅片、電子特氣、光掩膜版、拋光材料等用量較大;在封裝測(cè)試中,主要材料為封裝基板、引線框架、陶瓷封裝體和鍵合金屬線,其中,封裝基板、鍵合絲等是較為主要的材料。

半導(dǎo)體材料分類(數(shù)據(jù)來源:SEMI)

半導(dǎo)體材料貫穿了半導(dǎo)體生產(chǎn)的全流程,每一個(gè)步驟都需要用到相應(yīng)的材料,如光刻過程需要用到光刻膠、掩膜版,硅片清洗過程需要用的各種濕化學(xué)品,化學(xué)機(jī)械平坦化過程需要用的拋光液和拋光墊等。

主要細(xì)分半導(dǎo)體材料用途及應(yīng)用環(huán)節(jié)

(圖源:方正證券)

據(jù)SEMI數(shù)據(jù)顯示,2021年,硅片、濕化學(xué)品、CMP和光掩模領(lǐng)域在晶圓制造材料市場(chǎng)中表現(xiàn)出強(qiáng)勁的增長(zhǎng),晶圓制造材料市場(chǎng)規(guī)模達(dá)404億美元,同比增長(zhǎng)15.5%;而封裝材料市場(chǎng)規(guī)模為239億美元,同比增長(zhǎng)16.5%,主要受有機(jī)基板、引線和鍵合線的推動(dòng)。

半導(dǎo)體制造材料細(xì)分市場(chǎng)分散,規(guī)模偏小,唯獨(dú)硅片占近35%市場(chǎng)份額,位居材料之首,其次為電子氣體占比13%,光掩模占比12%,其余光刻膠配套化學(xué)品、拋光材料、光刻膠、濕法化學(xué)品、濺射靶材等材料占比均小于10%,規(guī)模偏小。

硅片

在硅片市場(chǎng)中,日本信越化學(xué)占比28%,SUMCO占比22%,中國(guó)臺(tái)灣的環(huán)球晶圓占比15%,德國(guó)Siltronic占比11%,韓國(guó)SK Siltron占比11%。前五大廠商共占據(jù)87%的市場(chǎng)份額,細(xì)分市場(chǎng)集中度較高。

國(guó)內(nèi)硅片生產(chǎn)企業(yè)代表有滬硅產(chǎn)業(yè)、中環(huán)股份、神工股份、立微昂等。其中滬硅產(chǎn)業(yè)的子公司上海新昇半導(dǎo)體科技有限公司已經(jīng)實(shí)現(xiàn)300mm的半導(dǎo)體硅片生產(chǎn),累計(jì)實(shí)現(xiàn)銷售超過170萬片,其二期項(xiàng)目30萬片/月產(chǎn)能將于2021年底達(dá)成,以緩解對(duì)進(jìn)口硅片的依賴。

電子氣體

電子氣體是大規(guī)模集成電路、平面顯示器件、化合物半導(dǎo)體器件、太陽能電池以及光纖等電子工業(yè)生產(chǎn)中不可或缺的基礎(chǔ)和支撐性材料之一。

根據(jù)中國(guó)工業(yè)氣體工業(yè)協(xié)會(huì)統(tǒng)計(jì),集成電路生產(chǎn)用的特種氣體,中國(guó)僅能生產(chǎn)約20%的品類,其余均依賴進(jìn)口。作為第二大半導(dǎo)體原材料,全球電子氣體市場(chǎng)被美國(guó)空氣化工、德國(guó)林德集團(tuán)、法國(guó)液化空氣和日本太陽日酸占據(jù)了90%以上的市場(chǎng)份額。

目前國(guó)內(nèi)的主要企業(yè)有雅克科技、金宏氣體、南大光電、華特氣體等,能批量生產(chǎn)的特種氣體仍主要集中在集成電路的清洗、蝕刻、光刻等工藝環(huán)節(jié),對(duì)摻雜、沉積等工藝的氣體僅有少部分品種取得突破。可見,基于安全的自主可控仍是電子氣體長(zhǎng)期國(guó)產(chǎn)替代的主旋律。

光刻膠

光刻是半導(dǎo)體晶圓制造中的最重要的工藝環(huán)節(jié),決定著芯片的最小特征尺寸,占芯片制造時(shí)間的40-50%,占制造成本的30%。光刻膠作為光刻環(huán)節(jié)的核心耗材,決定工藝圖形的精密程度和良率,重要程度不言而喻。半導(dǎo)體光刻膠根據(jù)曝光波長(zhǎng)不同,分為g線光刻膠、i線光刻膠、KrF光刻膠、ArF光刻膠以及EUV光刻膠等。

從技術(shù)角度來看,半導(dǎo)體光刻膠壁壘較高,然而高壁壘鑄就壟斷格局,半導(dǎo)體光刻膠是國(guó)產(chǎn)率最低的材料之一,市場(chǎng)主要被日美廠商所占據(jù)。全球光刻膠市場(chǎng)主要被東京應(yīng)化、杜邦、JSR、住友化學(xué)等制造商所壟斷,尤其是在半導(dǎo)體光刻膠的高端的KrF和ArF領(lǐng)域,市場(chǎng)集中度更高。

中國(guó)半導(dǎo)體光刻膠領(lǐng)域仍處于起步階段,與國(guó)外公司技術(shù)差距巨大。除少數(shù)公司覆蓋g/i光刻膠外,KrF光刻膠國(guó)產(chǎn)化率僅為1%左右,ArF光刻膠除少數(shù)國(guó)內(nèi)公司可以少量銷售外,基本仍處于研發(fā)階段。

當(dāng)前,光刻膠正在加速國(guó)產(chǎn)替代。一方面,供需緊張和供應(yīng)鏈安全問題日益嚴(yán)重,光刻膠的國(guó)產(chǎn)替代窗口進(jìn)一步打開。光刻膠屬于高度定制化產(chǎn)品,并需要和光刻機(jī)聯(lián)動(dòng)發(fā)展。隨著國(guó)內(nèi)晶圓廠新產(chǎn)能的迅速釋放,國(guó)內(nèi)廠商為滿足產(chǎn)品配套化發(fā)展,會(huì)優(yōu)先選擇具有本土化優(yōu)勢(shì)的國(guó)內(nèi)廠商。以華懋科技、彤程新材、晶瑞電材等為代表的國(guó)內(nèi)公司將單體、樹脂等上游材料和光刻膠一體化發(fā)展,實(shí)現(xiàn)供應(yīng)鏈的全方位安全,成為國(guó)內(nèi)晶圓廠商長(zhǎng)期發(fā)展的首選供應(yīng)商。

CMP

CMP(化學(xué)機(jī)械拋光)是通過拋光材料化學(xué)腐蝕及機(jī)械腐蝕協(xié)同實(shí)現(xiàn)晶圓全局平坦化的過程,其核心耗材聚焦拋光液和拋光墊。

隨著芯片制程復(fù)雜度的提升對(duì) CMP 材料的需求提升以及晶圓產(chǎn)能的擴(kuò)產(chǎn),國(guó)內(nèi)外市場(chǎng)規(guī)模穩(wěn)步提升,且國(guó)內(nèi)市場(chǎng)增速高于全球市場(chǎng)。以拋光液為例,根據(jù)Techcet和QY Research預(yù)測(cè),預(yù)計(jì)2024年全球拋光液市場(chǎng)規(guī)模將達(dá)到24.8億美元,19-24 年CAGR為8.45%;而國(guó)內(nèi)拋光液市場(chǎng)規(guī)模2025年將超過10億美元,19-25年CAGR高達(dá)31.66%。。

從市場(chǎng)份額來看,由于CMP材料較高的工藝壁壘及認(rèn)證難度,行業(yè)格局較為集中,主要被美國(guó)及日本廠商壟斷。拋光液市場(chǎng),Cabot、Hitachi、Fujimi、Versum 等頭部廠商累計(jì)占比約為65%。值得一提的是,中國(guó)企業(yè)安集科技追趕勢(shì)頭迅猛,在銅及銅阻擋層拋光液突破14nm工藝,并持續(xù)拓展鎢拋光液和介電材料拋光液在3D NAND先進(jìn)制程的應(yīng)用,產(chǎn)品技術(shù)已經(jīng)接近國(guó)際最高水平,2020年其全球市場(chǎng)份額已經(jīng)增加到4.5%。

在拋光墊領(lǐng)域,美國(guó)陶氏化學(xué)公司一家獨(dú)大,占全球拋光墊市場(chǎng)近80%的市場(chǎng)份額,更在細(xì)分集成電路芯片和藍(lán)寶石兩個(gè)高端領(lǐng)域占據(jù) 90%的市場(chǎng)份額,呈現(xiàn)單寡頭格局。3M、卡博特、日本東麗、中國(guó)臺(tái)灣三方化學(xué)等也可生產(chǎn)部分芯片用拋光墊。

大陸廠商中,鼎龍股份已通過28nm產(chǎn)品全制程(ILD/SIT/W/Cu/GKMG)的驗(yàn)證并獲得訂單,針對(duì)14nm以下先進(jìn)制程開發(fā)的新產(chǎn)品在客戶端驗(yàn)證進(jìn)展順利。國(guó)內(nèi)廠商初步打破拋光墊技術(shù)壟斷,產(chǎn)能仍在釋放當(dāng)中。

靶材

靶材是濺射工藝核心原材料,功能薄膜制備必經(jīng)之路。靶材行業(yè)準(zhǔn)入門檻較高,從新產(chǎn)品開發(fā)到實(shí)現(xiàn)批量供貨,時(shí)間長(zhǎng)達(dá) 2-3 年。高昂的認(rèn)證成本形成 穩(wěn)定供應(yīng)關(guān)系,對(duì)新進(jìn)入廠商提出嚴(yán)格要求。

高門檻鑄就高集中度,全球呈現(xiàn)美日寡頭壟斷特征,先發(fā)優(yōu)勢(shì)明顯。由于靶材制造工序繁多,技術(shù)門檻較高,設(shè)備投資大,能實(shí)現(xiàn)規(guī)模化生產(chǎn)企業(yè)較少。美日龍頭廠商掌握核心生產(chǎn)技術(shù),實(shí)施嚴(yán)格技術(shù)保密舉措,目前霍尼韋爾(美國(guó))、日礦金屬(日本)、東曹(日本)和普萊克斯全球前四大廠商市占率近80%,其中日礦金屬規(guī)模最大,壟斷全球30%的芯片靶材市場(chǎng)。從靶材種類細(xì)分來看,銅靶主要供應(yīng)商為日礦金屬;鉬靶主要供應(yīng)商為攀時(shí)與世泰科;鋁靶主要供應(yīng)商為住友化學(xué)與愛發(fā)科;ITO靶材的主要供應(yīng)商為三井、日礦金屬與優(yōu)美科。

國(guó)內(nèi)廠商奮起直追,技術(shù)節(jié)點(diǎn)不斷突破,涌現(xiàn)出了一批優(yōu)秀的靶材企業(yè),有江豐電子、光微半導(dǎo)體、阿石創(chuàng)、隆華科技等。其中,江豐電子作為國(guó)內(nèi)最大半導(dǎo)體芯片用高純?yōu)R射靶材生產(chǎn)商,超高純金屬濺射靶材產(chǎn)品已經(jīng)應(yīng)用于全球先端制造工藝中,7nm技術(shù)節(jié)點(diǎn)實(shí)現(xiàn)批量供應(yīng),5nm技術(shù)節(jié)點(diǎn)部分產(chǎn)品評(píng)價(jià)通過并實(shí)現(xiàn)量產(chǎn),部分產(chǎn)品進(jìn)入驗(yàn)證階段;光微半導(dǎo)體生產(chǎn)的超純?yōu)R射靶材產(chǎn)品已經(jīng)進(jìn)入臺(tái)積電3nm供應(yīng)量并完成工藝終端測(cè)試,即將進(jìn)入量產(chǎn)階段,主打產(chǎn)品超高純銅錳濺射靶材達(dá)到45-3nm工藝節(jié)點(diǎn)使用要求,為中國(guó)臺(tái)灣地區(qū)光洋穩(wěn)定供應(yīng)超高純6N/7N銅原料,后為其代工3nm芯片制造工藝所需銅錳靶材。

方正證券分析師李萌根據(jù)中國(guó)半導(dǎo)體制造材料細(xì)分產(chǎn)品競(jìng)爭(zhēng)力和目前國(guó)產(chǎn)化進(jìn)度,把中國(guó)半導(dǎo)體制造材料分為了三大梯隊(duì):第一梯隊(duì):靶材、電子氣體、濕電子化學(xué)品。部分產(chǎn)品技術(shù)標(biāo)準(zhǔn)達(dá)到全球一流水平,本土產(chǎn)線已實(shí)現(xiàn)中大批量供貨;第二梯隊(duì):CMP材料、掩膜版、硅片。個(gè)別產(chǎn)品技術(shù)標(biāo)準(zhǔn)達(dá)到全球一流水平,本土產(chǎn)線已小批量供貨;第三梯隊(duì):光刻膠,技術(shù)與全球一流水平仍存在較大差距。

據(jù)2020年統(tǒng)計(jì)數(shù)據(jù),半導(dǎo)體封裝材料主要為封裝基板,占比為33%,其次分別為引線框架17%、鍵合線16%、封裝樹脂15%、陶瓷材料12%、芯片粘接4%。

封裝基板作為特種印制電路板,是將較高精密度的芯片或者器件與較低精密度的印制電路板連接在一起的基本部件。隨著新型高密度封裝形式的出現(xiàn),電子封裝的許多功能正逐漸部分或全部的由封裝基板來承擔(dān)。

封裝基板始于日本,隨后延伸至韓國(guó)和中國(guó)臺(tái)灣,三個(gè)地區(qū)市占率合計(jì)超過90%。近年來,日本封裝基板公司已逐漸退出和縮小規(guī)模,主攻高端產(chǎn)品,以Ibiden(揖斐電)、Shinko(新光電氣)、Kyocera(京瓷)等為代表的日本公司技術(shù)實(shí)力較強(qiáng),占據(jù)著在封裝基板中利潤(rùn)最大的CPU封裝所需基板的主要市場(chǎng),在所有其他封裝基板類別中,中國(guó)臺(tái)灣和韓國(guó)的供應(yīng)商占據(jù)市場(chǎng)主導(dǎo)地位。

整體來看,封裝材料市場(chǎng)較為分散,大陸廠商在鍵合絲、環(huán)氧塑封料、引線框架市場(chǎng)中具備一定影響力,國(guó)產(chǎn)率水平較高,但是在封裝基板、芯片粘接材料方面與國(guó)際領(lǐng)先企業(yè)差距依舊較大。

近年來在電子基板中,高密度多層基板占比越來越大,在先進(jìn)封裝中的運(yùn)用越來越廣泛。根據(jù)Yole數(shù)據(jù)顯示,全球封裝收入年復(fù)合增長(zhǎng)率為4%,其中先進(jìn)封裝市場(chǎng)的年復(fù)合增長(zhǎng)率達(dá)7%,預(yù)計(jì)到2025年先進(jìn)封裝收入將達(dá)到422億美元,封裝市場(chǎng)占比接近50%。

全球先進(jìn)封裝市場(chǎng)趨勢(shì)

基于封測(cè)市場(chǎng)的整體發(fā)展趨勢(shì),先進(jìn)封裝材料未來成長(zhǎng)空間將超過傳統(tǒng)封裝材料,適用于3D封裝、倒裝以及扇出型封裝的材料將快速增長(zhǎng)。

綜合來看,我國(guó)半導(dǎo)體材料業(yè)經(jīng)過過去的發(fā)展,各細(xì)分領(lǐng)域都有所突破,但產(chǎn)品整體上仍集中在中低端領(lǐng)域,市占率較低。

晶圓制造材料方面,日本在大尺寸硅片與光刻膠領(lǐng)域幾乎處于壟斷地位,電子氣體也被歐美日等大企業(yè)聯(lián)合壟斷。芯片封裝材料方面,基板和引線框架主要由日韓、中國(guó)臺(tái)灣的企業(yè)占據(jù)主導(dǎo),鍵合線雖然大部分在國(guó)內(nèi)生產(chǎn),但是外資品牌廠商仍然占據(jù)大部分的市場(chǎng)份額。

根據(jù)公開數(shù)據(jù),目前很多關(guān)鍵的半導(dǎo)體材料國(guó)產(chǎn)化率還不到10%,在一些技術(shù)壁壘非常高的領(lǐng)域甚至不足5%。反過來看,這也意味著半導(dǎo)體材料的國(guó)產(chǎn)化空間非常大。

受貿(mào)易戰(zhàn)影響,芯片的國(guó)產(chǎn)化替代已經(jīng)成為必然趨勢(shì)。作為產(chǎn)業(yè)上游的半導(dǎo)體材料,也屬于“卡脖子”的關(guān)鍵技術(shù),需要盡快實(shí)現(xiàn)國(guó)產(chǎn)替代。

國(guó)內(nèi)半導(dǎo)體材料迎政策紅利

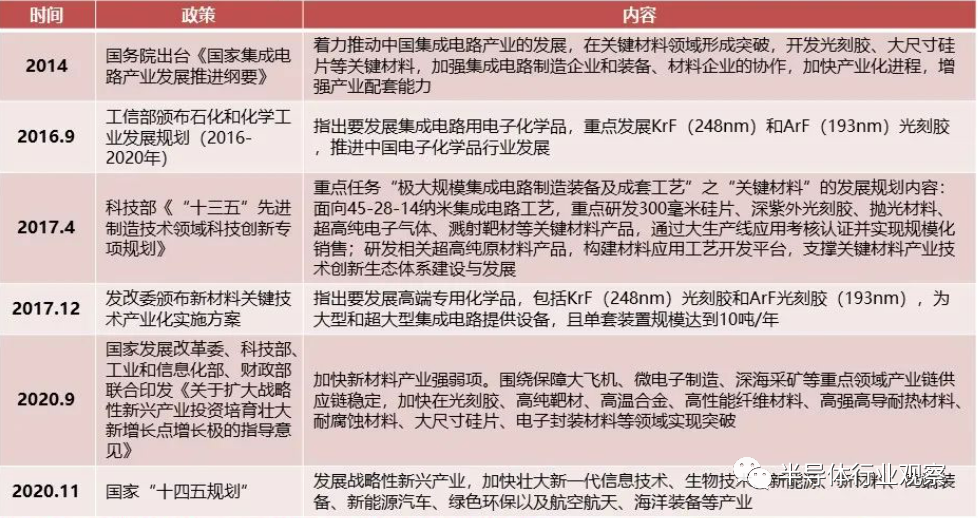

而中國(guó)半導(dǎo)體材料的快速發(fā)展離不開相關(guān)產(chǎn)業(yè)政策的支持。

國(guó)家半導(dǎo)體產(chǎn)業(yè)大基金一期就已經(jīng)投資了國(guó)內(nèi)硅片龍頭滬硅產(chǎn)業(yè),二期更是把半導(dǎo)體材料作為重點(diǎn)投資領(lǐng)域,繼續(xù)加大了對(duì)滬硅產(chǎn)業(yè)的投資,此外還新增了電子氣體供應(yīng)商派瑞特種氣體、光刻膠供應(yīng)商寧波南大廣電、電子級(jí)磷酸供應(yīng)商興福電子以及封裝基板供應(yīng)商深南電路的投資。大基金二期覆蓋硅片、電子氣體、光刻膠、高純?cè)噭┮约盎宓汝P(guān)鍵環(huán)節(jié),表明國(guó)家在不斷提高對(duì)半導(dǎo)體材料領(lǐng)域的重視程度。

大基金之外,近年來國(guó)家還推出了一系列政策來促進(jìn)半導(dǎo)體材料行業(yè)的發(fā)展。

我國(guó)半導(dǎo)體材料相關(guān)政策

資料來源:方正證券研究所

千載難逢的國(guó)產(chǎn)材料替代時(shí)機(jī)

另一方面,全球半導(dǎo)體材料短缺也給國(guó)內(nèi)企業(yè)帶來了千載難逢的替代時(shí)機(jī)。

芯片短缺蔓延至上游材料端,國(guó)內(nèi)芯片制造與封裝企業(yè)從國(guó)外供應(yīng)商處拿到的產(chǎn)能會(huì)受到影響,且交付周期會(huì)變長(zhǎng),國(guó)內(nèi)廠商在此境遇下更有意愿導(dǎo)入國(guó)內(nèi)供應(yīng)商的產(chǎn)品。

這給國(guó)內(nèi)半導(dǎo)體材料企業(yè)帶來了機(jī)會(huì),如果能夠抓住機(jī)遇,迅速填補(bǔ)這個(gè)空缺,成為國(guó)內(nèi)芯片制造與封裝企業(yè)的穩(wěn)定供應(yīng)商,就可以實(shí)現(xiàn)這一部分的國(guó)產(chǎn)替代。例如滬硅產(chǎn)業(yè)抓住全球硅片供應(yīng)短缺的時(shí)機(jī),成功打入了中芯國(guó)際、武漢新芯等國(guó)內(nèi)主要芯片制造廠商;深南電路也抓住了全球基板供應(yīng)短缺的機(jī)遇,成功進(jìn)入到全球三大封測(cè)廠日月光、安靠科技以及長(zhǎng)電科技的供應(yīng)體系。

此外,面對(duì)全球產(chǎn)能短缺現(xiàn)狀以及此輪半導(dǎo)體晶圓制造產(chǎn)能大幅擴(kuò)張,行業(yè)龍頭企業(yè)信越、SUMCO、陶氏等海外大廠資本開支計(jì)劃相對(duì)保守。在制造產(chǎn)能大幅擴(kuò)張而材料廠商保守情況下,疊加疫情、國(guó)際關(guān)系摩擦等因素,半導(dǎo)體材料供需緊張情況將持續(xù)。

本土大廠中芯國(guó)際、長(zhǎng)江存儲(chǔ)、長(zhǎng)鑫存儲(chǔ)等已突破早期的風(fēng)險(xiǎn)試產(chǎn)與良率爬坡階段,產(chǎn)能已具規(guī)模,后期擴(kuò)產(chǎn)過程中戰(zhàn)略目標(biāo)從“爬良率出產(chǎn)品”向“供應(yīng)鏈安全”傾斜,F(xiàn)ab 廠國(guó)產(chǎn)化意愿有望加強(qiáng),本土半導(dǎo)體材料將迎來加速導(dǎo)入放量階段。而半導(dǎo)體材料這種高壁壘的領(lǐng)域,一旦進(jìn)入就不容易被替代,因此,預(yù)計(jì)國(guó)內(nèi)企業(yè)在全球市場(chǎng)的滲透率會(huì)不可逆地逐步提升。

根據(jù)機(jī)構(gòu)測(cè)算,未來以光刻膠、CMP為代表的半導(dǎo)體材料中國(guó)大陸需求均有翻倍以上空間。

整體而言,目前全球半導(dǎo)體產(chǎn)業(yè)鏈持續(xù)向中國(guó)大陸遷移,上游電子化學(xué)材料市場(chǎng)的高速增長(zhǎng)賦予中國(guó)新材料企業(yè)分一杯羹的機(jī)遇,發(fā)展路徑沿低端替代份額提高+高端產(chǎn)品逐步突破的方式展開。

上世紀(jì)70年代,日本憑借家電產(chǎn)業(yè)的優(yōu)勢(shì)帶動(dòng)了半導(dǎo)體技術(shù)和產(chǎn)業(yè)的整體升級(jí),一批行業(yè)公司隨之崛起,半導(dǎo)體產(chǎn)業(yè)第一次由美國(guó)轉(zhuǎn)向了日本。其半導(dǎo)體材料和設(shè)備也隨之發(fā)展為一支強(qiáng)勢(shì)力量。

半導(dǎo)體是高度國(guó)際化的產(chǎn)業(yè),任何國(guó)家和地區(qū)都不可能實(shí)現(xiàn)100%純本土化制造。目前,全球制造格局為中美日韓幾分天下,所以半導(dǎo)體材料也需要在上述地區(qū)布局,盡可能貼近晶圓廠,發(fā)揮配套作用。

當(dāng)前,我國(guó)半導(dǎo)體材料產(chǎn)業(yè)或許能借鑒日本的發(fā)展經(jīng)驗(yàn),把握半導(dǎo)體產(chǎn)業(yè)轉(zhuǎn)移的機(jī)遇,積極研發(fā),全球布局。半導(dǎo)體材料的國(guó)產(chǎn)化縱然還面臨很多高端半導(dǎo)體材料需要從零開始、相關(guān)人才緊缺以及美日歐等國(guó)在很多關(guān)鍵材料的核心技術(shù)上對(duì)國(guó)內(nèi)實(shí)施技術(shù)封鎖等困難和挑戰(zhàn)。

但在中美科技摩擦背景下,國(guó)內(nèi)政策傾斜、供需緊張形勢(shì)下Fab廠國(guó)產(chǎn)化意愿加強(qiáng)、資本市場(chǎng)活躍等給了國(guó)內(nèi)材料市場(chǎng)新的契機(jī)和窗口,促使半導(dǎo)體材料國(guó)產(chǎn)化進(jìn)一步走向深度化和全面化。

全球市場(chǎng)和國(guó)際形勢(shì)動(dòng)蕩的背景下,國(guó)內(nèi)企業(yè)市場(chǎng)份額加速提升,半導(dǎo)體材料有望迎來量?jī)r(jià)齊升的春天。

"